编者按:工欲善其事,必先利其器!跟随小编一起,正本溯源-探寻保险理财求稳的初心,拨开迷雾-认识内部报酬率(IRR)指标的全貌,用好IRR评估工具,玩转保险理财!

近来,内部报酬率(Internal Rate of Return, IRR)指标被越来越多提起。

这大概是因为,面对疫情持续和经济环境的不确定,大众在进行家庭资产配置时担忧较多,因此越来越亲睐于具备安全稳定、回报率较高、支配灵活等特点的“年金+万能”类保险产品,保险理财成为新风尚。

而当前市面在售的此类保险产品组合有数百种,总销量高达百亿规模。面对琳琅满目的保险产品,如何才能百里挑一,对个人来说是很大的挑战。在这样的背景下,IRR仿佛一根救命稻草,被大众到处提及。

但,这个指标到底可不可以作为甄选理财型保险的标准,到底应该怎么用,很多人其实并不十分明确。所以,今天小编就和大家一起来探讨一番。

第一步:明确我们为什么进行保险理财

我们不妨理性思考一番,我们购置年金类保险的核心目的是什么?是为了稳健?安全?回本?灵活?保障?还是利润?答案不唯一,但是相信多是“求稳”。

众所周知,没有哪个市场行情是永远不波动的,因此通过分散配置,在不同风险差异的资产间形成合理配置,才能真正帮助我们降低整体风险,即使在动荡的经济环境中,也能将下行影响降到最小。

“不要把鸡蛋放进一个篮子里”是多数消费者进行差异化资产管理时都会考量的黄金法则,我们可能大多听过标准普尔的概念,其中“保本升值的钱”和“重在收益的钱”就是典型。单纯追求收益的消费者,早进行股市、楼市等等风险系数较高但收益也更高的投资去了,那里才是创造高收益的先锋。而保险理财,则更像是后卫,始终以以风险保障为根本目的,以稳健增值为主要形态。

我们以平安人寿的“金瑞人生21保险产品计划”为例,其就是将客户利益白纸黑字写在合同里面,定期向受益人给付保险年金,实现财富稳健增值的模式。

比如缴费期为10年的金瑞人生21,在第5-9年就能领取相当于100%年交保费的特别生存金,第10-14年即可领取50%基本保额的生存金,第15年还能领取100%基本保额的满期金。由此可见,拥有固定收益的年金,无论是当成教育金、养老金、专项资金亦或是储蓄传承,都能达到保本增值、收益维稳的效果。

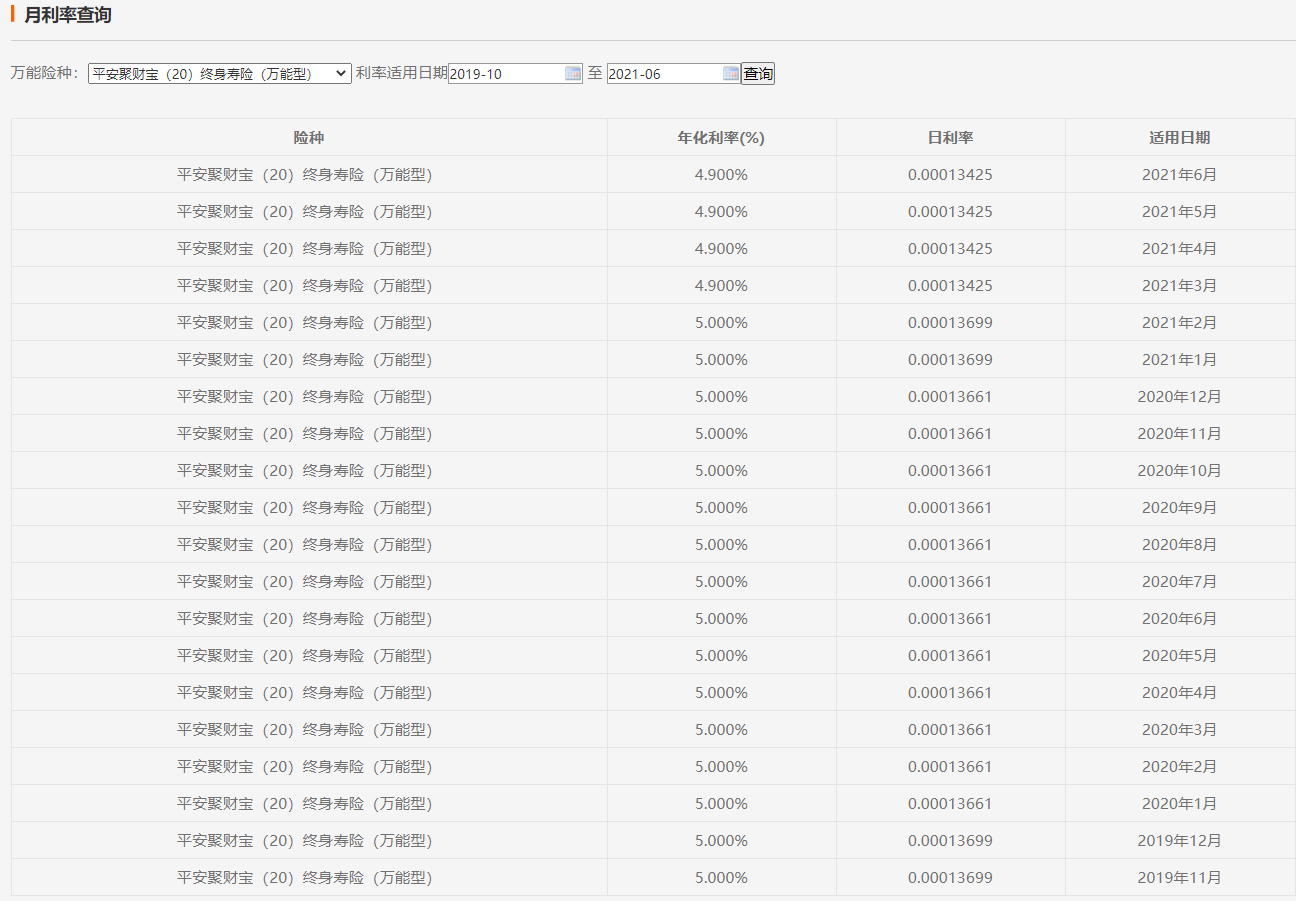

同时,基于“金瑞人生21”年金+万能的灵活模式,在能得到稳定年金收益的情况下,还可选择将这笔年金存入有保底利率、收益更高的万能账户,实现更稳健的财富增值,根据公开数据显示,其万能账户的实际结算年化利率,一直保持着行业佼佼者的水平,除了不多见的高收益,翻阅过往数据更是能发现,聚财宝万能结算利率一直维持在4.9%以上,其利率波动微乎其微。

“高”是锦上添花,“稳”才是重中之重。

说白了购买保险的主要目的归纳起来都是为了“应对风险”,即便是保险理财,也是为了应对财富风险。所以在面对选择时,第一个需要想好的是,我们对于保险理财的根本需求是什么。可能, IRR根本无需出场。

第二步:正确认识IRR指标

首先,我们需要知晓:什么是IRR?

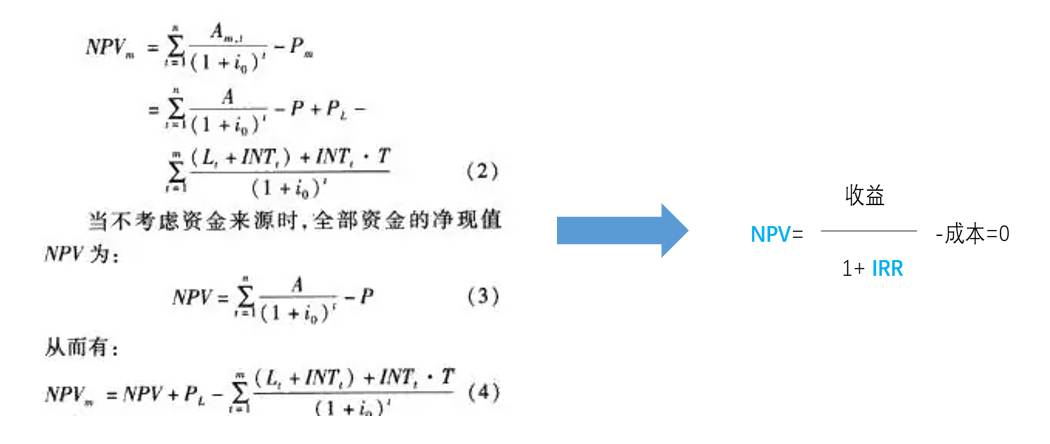

过往,许是因为IRR表现为“3%”、“5%等的百分数,且一般情况下IRR的值越大越好,无论是形态还是对消费者的意义,都容易让人与投资的收益率关联起来。但,其实IRR应该算作是收益率的2.0升级版,因为它综合考虑了资产的时间价值。其标准定义是资金流入现值总额与资金流出现值总额相等、净现值(Net Present Value, NPV)为0时候的折现率,从数学角度转变一下可以以右侧公式简单理解:

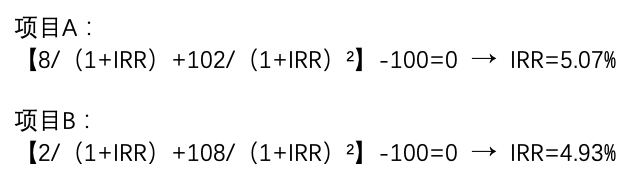

举例来看:

如果通过简单的收益率法计算,项目A和项目B得到的结果是完全一致的,总收益率是10%,年均收益率是5%。

但通过IRR指标,考虑时间价值,

直观看数字举例,IRR的测算确实比简单计算投资回报更加精准,也就不难看出IRR受到大众推崇的原因。

但,就可以将其作为资产配置评估的万金油了吗?显然是不行的。我们再举个例子来直观呈现:

父母分遗产,给长子一套房 + 10万现金,给次子100万现金,如何评估父母是否公平?

ž 我们只去比两人拿到的现金流,忽略那套房产,这种情况有没有可比性不言而喻

ž 再细分,长子的一套房是一线城市房产还是山沟自建楼,又会严重影响评估结果

ž 如果还考虑房子过户,钱款到账的时间,结果也许又有不同

ž 倘若再从需求出发,长子成家需要稳定因此父母给与房产,次子创业需要流动资金因此父母给与资金,又会严重影响评估结果

不难看出,理想状态下,NPV、各年度收益都能量化呈现,IRR可以非常轻松进行收益评估。但大多数情况下,NPV可能不仅仅是量化的数字,我们还需要考虑自己的感性需求、投资的其他价值,而且投资时往往还面临诸多条件不明的情况,结果就可能严重偏离实际。以此推演到我们对保险的评估上来, IRR需要与NPV综合考虑才能较为完善的评估一笔投资的价值。

第三步:正确使用IRR评估保险

要知道年金或诸如此类的险种如果单纯只看收益率,那可能会被无数种其他理财方式碾压。因此还要结合保险的功能和意义来看,年金险的特点在于专款专用、安全稳定、保底返本甚至灵活支取。我们还是以平安人寿的“金瑞人生21”为例:

ž 首先,是最为重要的“安全稳定”。除了写进合同不会有任何变化的年金收益,其万能结算利率更是做到了多年高且稳。

ž 其次,其有通过复利增值达到稳固增长的优势,跨越经济周期。

ž 再者可以作为专款,满足养老金、教育金、控制储蓄、身故保障甚至财富传承等功能。

ž 万能账户可以灵活支取,保单和万能账户均可支持最高为现价80%的贷款,并且不影响保障,方便进行资金周转,这是许多金融工具所不具备的。

ž 可以附加轻症保障,提供更多健康保障。

从“金瑞人生21”不难看出,一款年金险的功能与价值绝非仅仅停留在利率这个单一层面上,小到保障范围的不同,大到会切实影响年化利率的公司投资团队实力、公司战略不同,这些会影响结果的先决条件多数情况下,都不可同日而语。

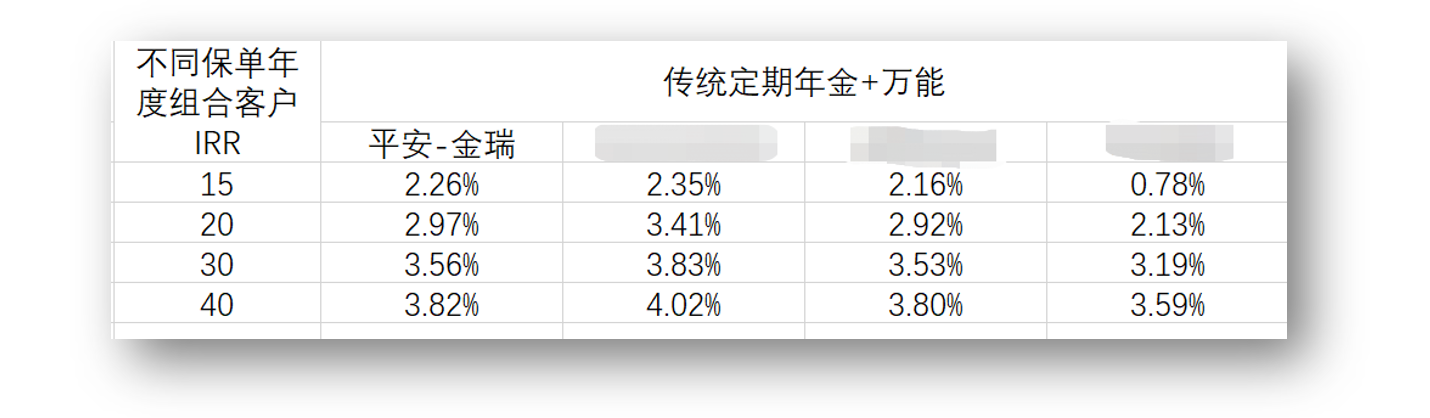

当然,这也不是说注重利率不好,因为用对IRR确实可以帮我们更好的做出选择,比如以40岁女性、万能中档、投入和回报期相同的情况为例,在万能收益稳定性都优秀的同类产品中,“金瑞人生21”收益情况依然够得上个中翘楚。

保险终究姓保,不仅是其属性也是其所具备的不同于其他金融工具的优势。都知道高收益往往伴随高风险,因此是收益至上,还是稳中求进,要先看消费者的真实需求后才有继续分析的意义。而IRR如果被正确运用,则能更好的帮助消费者做出满足实际需求的选择,可一旦被错误运用,很容易因假数据而误入歧途。

我国保险行业发展之快举世瞩目,粗放经营下不可避免地催生了野蛮生长,但这是时代趋势的必然,只要我们消费者更早认识、更早明晰其中的玄机,就必将从需求侧加速改变供给侧的质量。因此也可以说IRR的片面对比,造成了对消费者的误导,但又绝非一件纯粹的坏事,因为这也许是促使消费者思维觉醒的崭新契机。

风,起于青萍之末,亦将止于草莽之间。 |